نرخ بازده سرمایه گذاری در طرح های توجیهی

نظر به اهمیت تحلیل شاحص های مالی سامانه طرح یاب مفاهیم این شاخص را که در طرح های توجیهی آماده نیز مورد استفاده قرار گفته بمنظور آموزش مشتریان تشریح می نماید. اندازهگیری عملکرد سرمایهگذاریها انجام شده کارآفرینان و مشاغلی که به دنبال بهبود یا حفظ موقعیت کسب وکار خود در تلاش هستند، دارای اولویت است. یکی از معیارهایی که می تواند بینش مفیدی در مورد عملکرد یک سرمایه گذاری ارائه دهد، نرخ بازده است. با یادگیری تعریف و فرآیند محاسبه نرخ بازده، می توانید تصمیمات آگاهانه تری در مورد سرمایه گذاری خود بگیرید. در این جا بررسی می کنیم که چرا محاسبه نرخ بازده مهم است، نحوه یافتن و تفسیر این معیار را توضیح می دهیم، انواع نرخ های بازده را تشریح می کنیم، و مثال هایی را برای هدایت محاسبات نشان می دهیم.

چرا محاسبه نرخ بازده(ROR) مهم است؟

محاسبه نرخ بازده یک معیار مهم برای تصمیم گبری و آگاهی از وضعیت بنگاه است زیرا به شما اطلاع دهد که آیا یک تصمیم سرمایه گذاری با موفق است یا خیر. نرخ بازده سود یا زیان خالص یک سرمایه گذاری برای یک دوره زمانی محاسبه می شود و با یافتن ارزش آن به عنوان درصدی از هزینه اولیه سرمایه گذاری می توانید اطلاعات مفیدی نیز برای هدایت فعالیت و تصمیم گیری های آینده خود داشته باشید به عنوان مثال، فرض کنید یک بنگاه تولیدی را خریداری کرده اید که پس از چند سال متوالی نرخ بازدهی مثبتی را نشان می دهد. این نتیجه ممکن است شما را به سرمایه گذاری بیشتر بر روی طرح توسعه بنگاه تشویق کند. پس در سرمایه گذاری های مختلف از کارخانه داری ، املاک و مستغلات گرفته تا اوراق قرضه و سهام، می توانید نرخ بازده طیف وسیعی از سرمایه گذاری ها را محاسبه نمایید .

نحوه محاسبه نرخ بازده

در اینجا مراحلی وجود دارد که شما را در یافتن نرخ بازگشت و بازده سرمایه راهنمایی می کند.

-

مشخص کردن میزان سرمایه گذاری اولیه

سوابق را برای تعیین ارزش اصلی سرمایه گذاری بررسی کنید. اگر تصمیم دارید نرخ بازدهی را برای شرکت پیدا کنید، می توانید از متخصصان حسابداری یا امور مالی برای به دست آوردن آن بهره بگیرد. اطمینان حاصل کنید که ارزش اولیه سرمایه گذاری در بازه زمانی مورد نظر شما مطابقت داشته باشد. نرخ بازده در برگیرنده درصد تغییر از شروع سرمایه گذاری تا پایان یک بازه زمانی است.

-

ارزش فعلی سرمایه گذاری را تعیین کنید

ارزش فعلی سرمایه گذاری کارشناسی و تخمین بزنید، استفاده از مقادیر دقیق تر می تواند اطلاعات قابل اعتمادی در مورد عملکرد سرمایه گذاری را ارائه دهد. برای کسب اطلاعات بیشتر در مورد ارزش فعلی سرمایه گذاری، با تحلیلگران کمی و تحلیلگران مالی همکاری کنید. متخصصان مالی می توانند به شما کمک کنند تا ارزش یک دارایی را که در طول زمان افزایش یافته است را محاسبه کنید،

-

هر دو مقدار ارزش فعلی و اولیه سرمایه را در فرمول اعمال کنید

از فرمول نرخ بازده برای تعیین میزان موفقیت مالی سرمایه گذاری انجام شده استفاده کنید. ابتدا با کم کردن ارزش فعلی سرمایه گذاری از مقدار سرمایه گذاری اولیه شروع کنید. سپس نتیجه را بر مقدار هزینه سرمایه گذاری اولیه تقسیم نمایید و ماحصل را در 100 ضرب کنید تا بازده سرمایه گذاری را بدست آورید که عددی بین 0 تا 100 را انتظار داشته باشید بدست آید

X100 (ارزش سرمایه اولیه /(ارزش سرمایه گذاری اولیه -ارزش فعلی سرمایه ))= نرخ بازده

نکاتی لازم در محاسبه نرخ بازده

در اینجا نکات مفیدی بشرح زیر وجود دارد که به شما در یافتن نرخ بازده کمک می کند:

محاسبات خود را با دقت بررسی کنید

مراحل محاسباتی که انجام دادید را مرور کنید و بررسی کنید که مقادیر صحیح را وارد و کم کرده اید. در صورت امکان، از یک همکار، دوست یا مربی بخواهید که محاسبات شما را بررسی کند. همچنین می تواند مقادیر ارزش فعلی سرمایه وسرمایه گذاری اولیه را بصورت سنوانی در اکسل وارد کنید یا بصورت حرفه ای از طریق نرم افزار کامفار محاسبات را انجام دهید .

تحلیل نرخ بازده

نرخ بازده سرمایه گذاری ممکن است مثبت، منفی یا صفر باشد. اگر مقدار آن مثبت باشد، ارزش فعلی سرمایه گذاری بیشتر از ارزش سرمایه گذاری اولیه آن است. در غیر این صورت، ارزش فعلی سرمایه برابر یا کمتر از ارزش اولیه باشد. لذا شما به سرمایه گذاری هایی ادامه دهید که به دلیل افزایش سنواتی ارزش آنها ارزش فعلی مثبتی وبیشتری را تامین می کنند. به طور مشابه، اگر پیش بینی شما نشان می دهد که ارزش آن می تواند بسرعت در آیند افزایش یابد، ممکن است تصمیم بگیرید که سرمایه گذاری را حفظ کنید حتی اگر در کوتاه مدت نرخ بازدهی منفی را نشان می دهد.

انواع نرخ بازده

نرخ های مختلف بازده در بررسی های طرجهای توجیهی سرمایه گذاری بشرح ذیل می تواند به شما در ارزیابی موفقیت سرمایه گذاری کمک کند،

- نرخ بازده داخلی IRR

نرخ بازده داخلی که در ادامه بصورت مبسوط توضیح داده می شود معیاری برای تخمین میزان سودآوری سرمایه گذاری های بالقوه است. این معیار نرخ رشد سالانه ای است که انتظار میرود طی یک سرمایه گذاری ایجاد شود. نرخ بازده داخلی می تواند به شما در تجزیه و تحلیل پروژه های سرمایه ای و مقایسه نرخ های بالقوه سالانه در یک دوره کمک کند. این ایتم نرخ بهره است که ارزش جاری تمام جریان های نقدی را برابر با صفر می کند. برخلاف شاخص نرخ بازدهی ، نرخ بازده داخلی ارزش زمانی پول را نیز در محاسبات در نظر می گیرد. این مفهوم توضیح می دهد که ارزش فعلی یک سرمایه گذاری به دلیل درآمدهای بالقوه ای که می تواند ایجاد کند، معمولاً بیش از ارزش آتی آن ارزش دارد

- نرخ بازده اسمی

نرخ بازده اسمی مبلغی است که توسط یک سرمایه گذاری قبل از در نظر گرفتن مالیات، کارمزد سرمایه گذاری و تورم ایجاد می شود. این محاسبه سرمایه گذاران را قادر می سازد تا عملکرد سرمایه گذاری را بدون توجه به هزینه هایی که متحمل می شود، مقایسه کنند. مانند سایر نرخ ها، معمولاً بر حسب درصد است و ممکن است ارزش مثبت یا منفی داشته باشد. فرمول نرخ بازده اسمی در اینجا آمده است:

ارزش سرمایه گذاری انجام شده / (ارزش سرمایه گذاری انجام شده – ارزش فعلی سرمایه) = نرخ بازده اسمی

- نرخ بازده سالانه

نرخ بازده سالانه معادل سود یا زیان سالانه ای است که سرمایه گذار در طول یک دوره دریافت می کند. بسیاری از شرکت ها از این معیار به عنوان نرخ رشد سالانه مرکب (CAGR) یاد می کنند. این موضوع با عملکرد سالانه یک سرمایه گذاری متفاوت است و بسته به سال می تواند متفاوت باشد.

به عنوان مثال، فرض کنید یک سرمایه گذار ملکی را به قیمت 20000 دلار خریداری کرده است. اگر نرخ رشد سالانه مرکب را 10.67% پس از چهار سال محاسبه کنند، این نتیجه نشان می دهد که سرمایه گذاری از ارزش اولیه خود بدون توضیح افزایش سالانه افزایش یافته است.

-

نرخ بازده مورد نیاز

نرخ بازده مورد نیاز (RRR) حداقل سودی است که سرمایه گذار می تواند برای سرمایه گذاری در اوراق بهادار مانند سهام دریافت کند. این معیار برای محاسبه میزان سودآوری یک پروژه یا سرمایه گذاری مالی نسبت به هزینه تامین مالی آن مفید است. نرخ بازده مورد نیاز همچنین نشان دهنده ریسک یا فرصتی است که در تعهد یک سرمایه گذاری یا پروژه وجود دارد به چه میزان است ودر محاسبه آن تورم را در نظر نمی گیرد و بسته به میزان ریسکی که می توانند بپذیرند، میزان بازدهی در بین افراد می تواند متفاوت باشد. محاسبه نرخ بازده مورد نیاز اغلب مستلزم بررسی عوامل اقتصادی متعددی است.

.نمونه هایی از محاسبات نرخ بازده

برای به دست آوردن درک بیشتر در مورد یافتن نرخ بازده، این مثال ها را مرور کنید:

مثال: نرخ بازده در خرید خانه

در اینجا مثال برای فردی است که به دنبال ارزیابی سرمایه گذاری های شخصی است:

شخصی به شهری جدید نقل مکان می کند و تصمیم می گیرد خانه ای بخرد. او از یک مشاور املاک راهنمایی می گیرد تا آپارتمانی به ارزش 20000 میلیون ریال را پیدا کند که می تواند هزینه آن را به صورت اقساط بپردازد. طی پنج سال آینده، خانههای این محله به دلیل احداث مرکز خرید جدید و سیاستهای برنامهریزی شهری، فروش خوبی داشتند. این تغییرات ارزش خانه خریداری شده را در بازار افزایش داد. در پایان سال پنجم، شخص تصمیم می گیرد آپارتمان را به قیمت 25000 میلیون ، بر اساس ارزش فعلی بازار، بفروشد. با استفاده از فرمول نرخ بازده، او بشرح ذیل محاسبه می شود.

ROR = (25,000 – 20,000) / (20,000) X 100 = 25%

مثالی برای خرید سهام

در اینجا یک مثال برای فردی است که سهامی را خریداری کرده و میخواهد تعیین کند که آیا تصمیم سرمایهگذاری موفقی گرفته است یا خیر:

یک سرمایه گذار متوجه رشد سریع یک شرکت می شود و تصمیم می گیرد 3000 دلار سهام بخرد. پس از دو سال، شرکت با چالش های عملیاتی مواجه می شود و ارزش سهام را به 2500 دلار کاهش می دهد. از آنجایی که سرمایه گذاران می خواهند تصمیم آگاهانه ای در مورد خرید سهام بیشتر یا فروش مقدار موجود در پرتفوریوی خود را بگیرند، نرخ بازده سرمایه گذاری خود را با استفاده از فرمول محاسبه می کنند:

ROR = (2,500 – 3,000) / 3,000 X 100 = -16.7%

با این ارزش ، سرمایهگذاران میتوانند تصمیم بگیرند که سرمایهگذاری را بفروشند یا حفظ کنند مشروط به اینکه معتقدند باشند در آینده ارزش آن افزایش مییابد.

نرخ بازده داخلی سرمایه گذاری ( internal-rate-of-return ) IRR

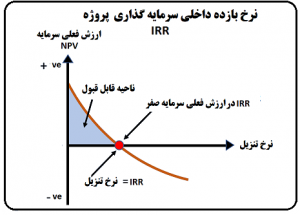

نرخ بازده داخلی (IRR) نرخ تنزیلی است که به ازای آن ارزش فعلی خالص سرمایه (NPV) یک پروژه صفر می شود. به عبارت دیگر، نرخ بازده مرکب سالانه مورد انتظاری است که در سرمایه گذاری بر روی یک پروژه یا در سرمایه گذاری در بازار های مالی و سهام به دست می آید هنگام محاسبه نرخ بازده داخلی لازم است در ابتدا جریان های نقدینگی مورد انتظار برای یک پروژه یا سرمایه گذاری انجام شده تعیین و NPV یا ارزش فعلی سرمایه در نمودار تغییرات به ازای نرخ تنزیل معینی برابر با صفرشود بدین معنا شاخص نرخ بازده داخلی محل تلاقی نمودار تغییرات NPV با محور افقی نرخ تنزیل می باشد و نقطه که در آن سرمایه گذاری نقدی اولیه برای دوره ابتدایی برابر با ارزش فعلی جریان های نقدی آتی آن سرمایه گذاری خواهد بود IRR را تعیین می کند . براساس نمودار NPV نسبت به نرخ تنزیل متفاوت در نقطه برخورد، هزینه سرمایه گذاری انجام شده برابر با ارزش فعلی جریان های نقدی آتی، و در نتیحه ، ارزش فعلی خالص برابر صفر می شود .

هنگامی که نرخ بازده داخلی تعیین می شود، معمولاً آن را با نرخ تنزیل یا هزینه سرمایه شرکت مقایسه می نمایند . اگر IRR بزرگتر یا برابر با هزینه سرمایه باشد، شرکت پروژه را به عنوان یک سرمایه گذاری مناسب می پذیرد. (البته با فرض این که این تنها مبنای تصمیم گیری نرح بازده داخلی باشد).

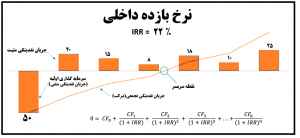

در مثال زیر، سرمایه گذاری اولیه 50 میلیاردی دارای نرخ بازده داخلی و نرخ رشد مرکب سالانه 22 درصد است. که در نمودار به همراه فرمول محاسباتی نشان داده شده است . نرخ بازدهی داخلی ارتباط نزدیکی با سود سرمایه و حریان نقدینگی پروژه را دارد در واقع، عوامل کمی و کیفی زیادی وجود دارند که در تصمیم گیری سرمایه گذاری در نظر گرفته می شوند اما اگر در محاسبات IRR کمتر از نرخ تنزیل باشد طرح یا پروژه بلحاظ توجیه پدیری می تواند رد شود

CF0= سرمایه گذاری اولیه (جریان نقدینگی منفی)

CF1, CF2, CF3, CFn =جربانات نقدینگی

n=هر دوره زمانی

IRR=نرخ بازده داخلی

NPV=ارزش فعلی سرمایه

برای محاسبه نرخ بازده داخلی به روشهای مختلفی همانند استفاده از توابع IRR یا XIRR در اکسل یا سایر برنامه های صفحه گسترده و یا از ماشین حساب مالی استفاده می شود درطرحهای تخصصی با استفاده از نرم افزار کامفار که قادر است از یک فرآیند تکراری که در آن تحلیلگر نرخ های تنزیل متفاوتی را ملحوظ کند تا زمانی که NPV برابر با صفر شود می توان بهره گرفت .

کجا از نرخ بازگشت داخلی استفاده می شود؟

شرکت ها پروژه های مختلفی را برای افزایش درآمد یا کاهش هزینه ها انجام می دهند. یک ایده تجاری جدید عالی ممکن است به سرمایه گذاری در توسعه یک محصول جدید نیاز داشته باشد.در بودجه ریزی سرمایه، رهبران ارشد دوست دارند بازده تخمینی چنین سرمایه گذاری هایی را بدانند. نرخ بازده داخلی روشی است که به آنها امکان می دهد پروژه ها را بر اساس بازده پیش بینی شده مقایسه و رتبه بندی کنند. معمولاً سرمایه گذاری با بالاترین نرخ بازده داخلی ترجیح داده می شود. نرخ بازده داخلی به طور گسترده ای در تجزیه و تحلیل سرمایه گذاری برای سهام خصوصی و سرمایه خطرپذیر استفاده می شود، که شامل سرمایه گذاری های نقدی متعدد در طول عمر یک تجارت و یک جریان نقدی و در پایان دوره یا فروش کسب و کار است.

تجزیه و تحلیل کامل سرمایه گذاری مستلزم آن است که یک تحلیلگر ارزش فعلی خالص (NPV) و نرخ بازده داخلی را به همراه سایر شاخص ها، مانند دوره بازگشت سرمایه، بررسی کند تا سرمایه گذاری مناسب را انتخاب کند. از آنجایی که ممکن است یک سرمایهگذاری بسیار کوچک نرخ بازدهی بسیار بالایی داشته باشد، سرمایهگذاران و مدیران گاهی اوقات درصد بازدهی کمتری را انتخاب میکنند اما فرصت ارزش پولی مطلق بالاتری را انتخاب میکنند. همچنین، مهم است که درک خوبی از میزان تحمل ریسک خود، نیازهای سرمایه گذاری شرکت، ریسک گریزی و سایر گزینه های موجود داشته باشید.

نرخ بازده داخلی تعدیل شده Modified Internal Rate of Return

نرخ بازده داخلی تعدیل شده با ترکیب ارزش آتی جریانهای نقدی مثبت و ارزش فعلی جریانهای نقدی با نرخهای تنزیل مختلف محاسبه میشود. مشابه IRR، MIRR برای تجزیه و تحلیل سودآوری یک پروژه استفاده می شود. MIRR اغلب با نرخ بازده مورد نیاز داخلی مقایسه می شود.

در نرخ بازده داخلی اصلاح شده فرض براین است که جریانهای نقدی مثبت با هزینه سرمایه شرکت مجدداً سرمایهگذاری میشوند و هزینههای اولیه با هزینه تامین مالی شرکت تامین میشود. در مقابل، نرخ بازده داخلی (IRR) فرض میکند که جریانهای نقدی حاصل از یک پروژه مجدداً در خود IRR سرمایهگذاری میشوند. بنابراین MIRR با دقت بیشتری هزینه و سود یک پروژه را منعکس می کند.

ضرورت محاسبه نرخ بازده داخلی تعدیل شده

نرخ بازده داخلی تعدیل شده برای رتبه بندی سرمایه گذاری ها یا پروژه هایی با اندازه نابرابر استفاده می شود. این شاخص محاسباتی راه حلی برای دو مشکل عمده است که در محاسبه IRR وجود دارد. اولین مشکل اصلی نرخ بازده داخلی این است که می توان چندین راه حل را برای یک پروژه پیدا کرد. مشکل دوم این است که این فرض که جریان های نقدی مثبت دوباره در IRR سرمایه گذاری می شوند، در عمل واقعی تلقی نمی شود. نرخ بازده داخلی تعدیل شده به مدیران پروژه اجازه می دهد تا نرخ رشد سرمایه گذاری مجدد را از مرحله ای به مرحله دیگر در پروژه تغییر دهند. رایج ترین روش، وارد کردن میانگین هزینه تخمینی سرمایه است، ودر آن انعطاف پذیری برای اضافه کردن نرخ سرمایه گذاری مجدد پیش بینی شده خاص وجود دارد.

تفاوت بین MIRR و IRR

غالباً مدیران کسب و کار تمایل دارند سودآوری یک پروژه را بیش از حد اعلام کند و یک برآورد بیش از حد خوش بینانه منجر به اشتباهات در بودجه بندی سرمایه و منابع پروژه می شود. نرخ بازده داخلی اصلاح شده (MIRR) این نقص را جبران می کند و به مدیران کنترل بیشتری بر نرخ سرمایه گذاری مجدد مفروض از جریان نقدی آتی می دهد. محاسبه IRR مانند نرخ رشد ترکیب معکوس عمل می کند. و علاوه بر جریانهای نقدی مجدد سرمایهگذاری شده، باید رشد سرمایهگذاری اولیه را کاهش دهد. با این حال، IRR تصویری واقع بینانه از نحوه برگشت جریان های نقدی به پروژه های آینده را ارائه نمی دهد.

جریانهای نقدی اغلب با هزینه سرمایه مجدداً سرمایهگذاری میشوند، نه با همان نرخی که در وهله اول ایجاد شدهانددر محاسبات نرخ بازده داخلی فرض می کند که نرخ رشد از پروژه ای به پروژه دیگر ثابت می ماند .لذا اغراق کردن در ارزش بالقوه آینده با ارقام اولیه IRR بسیار آسان است یکی دیگر از مسائل مهم IRR زمانی رخ می دهد که یک پروژه دارای دوره های متفاوتی از جریان های نقدی مثبت و منفی باشد. در این موارد، IRR بیش از یک عدد تولید می کند که باعث عدم اطمینان و سردرگمی می شود. MIRR این مشکل را نیز حل می کند با محاسبه نرخ بازده داخلی تعدیل شده ، تنها یک راه حل برای یک پروژه مشخص وجود دارد و نرخ سرمایه گذاری مجدد جریان های نقدی مثبت در عمل بسیار معتبرتر است.

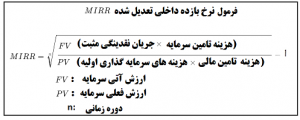

روش محاسبه نرخ بازده داخلی تعدیل شده MIRR

در محاسبات نرخ تنزیلی که بر اساس آن ارزش فعلی سرمایه بعد از n سال به ارزش آتی سرمایه گذاریتبدیل شده است نرخ بازده داخلی تعدیل شده MIRR نامیده می شود . لذا بمنظور محاسبه نرخ بازده داخلی تعدیل شده از فرمول ارزش زمانی پول استفاده می شود. دراین روش محاسبه نرخ بازده داخلی تعدیل شده با استفاده از نرم افزار کامفار برای پروژه ها قابل محاسبه می باشد فاکتورهای مورد استفاده همانند ارزش فعلی جریان نقدینگی منفی با نرخ تامین تسهیلات و بهره بانکی ، و جریان نقدینگی مثبت و آتی با ملحوظ بودن نرخ سرمایه گذاری مجدد در بازار براساس شرایط محیطی و هزینه های تامین مالی و هزینه تامین سرمایه طرح تعیین و با استفاده ازفرمول زیر

محاسبه می شود که امکان ورود نرخ تامین تسهیلات بانکی و نرخ سرمایه گذاری مجدد در بخش تعیین نرخ تنزیل نرم افزار کامفار داده های وجود دارد .

شما می توانید تهیه طرح توحیهی خود را به سامانه طرح یاب سفارش دهید هنگامی که سفارش بررسی فرصت کسب و کار از طریق کارشناسان سامانه طرح یاب تایید شد، ما با مشتریان برای تهیه بودجه های دقیق قبل و بعد از ورود به بازار، طراحی مدل کسب و کار، استراتژی های ورود به بازار، مدل های قیمت گذاری، تخصیص سرمایه انسانی، تجزیه و تحلیل ارز و تشریح استراتژی ها و تاکتیک های مورد نیاز برای پیاده سازی درست پروژه همکارای می کنیم.

کارشناسان همکار سامانه طرح یاب با برخورداری از دانش و تجربه ضمن توجه به نیازها و حساسیت های محلی امکان بکارگیری موثر سرمایه و منابع انسانی را فراهم می نمایند. وظیفه ما درک نیازهای خاص شما و تهیه طرح های توجیهی است که نیازهای شما را برآورده کند

طرح یاب | سامانه جامع طرح توجیهی ایران طرحیاب

طرح یاب | سامانه جامع طرح توجیهی ایران طرحیاب